7995 просмотра

3 из 4 стартапов закрываются. Из них 30% — потому что владелец и финансовый менеджер не справились с управлением финансами (Startup Genome Report).

Вместе с Алёной Мысько, куратором программы PRODIGY FINANCE 3.0, подготовили инструкцию: как руководителям и владельцам бизнеса справиться с хаосом в финансах.

Что такое финансовый хаос: как себя проверить

Именно так думают многие CEO и собственники бизнеса. Кажется, что в финансах сложно разобраться: не ясно, с чего начать; какие данные и как собирать; скучно сводить все цифры вручную. В итоге руководитель берется за них, когда уже стало совсем плохо: нечем платить зарплату сотрудникам, появились долги перед партнерами, банк намекает, что вот-вот начнет отнимать имущество. До этого момента все вопросы и проблемы решает финансист и бухгалтер, а CEO принимает решения интуитивно.

Как понять, что в вашей системе учета что-то не так

Проверьте себя по этому чек-листу. Чем больше пунктов совпадает, тем тревожнее ситуация для вашего бизнеса. Стоит переходить к изменениям: налаживать учет, устранять ошибки, контролировать показатели и ориентироваться на них, чтобы бизнес развивался.

| 1 | Бухгалтер фиксирует не все переводы. В отчетности не зафиксировали поступления или расходы. |

| 2 | У вас нет платежного календаря на неделю и месяц. Вы платите, когда уже выставлен счет и интуитивно расставляете приоритеты по оплатам. |

| 3 | Периодически возникают кассовые разрывы: вы не можете рассчитаться вовремя с сотрудниками, партнерами, оплатить аренду офиса или заплатить поставщикам. |

| 4 | Прибылью своего бизнеса считаете деньги на счету, которые остались в конце месяца после всех расходов. |

| 5 | Не делаете прогнозы по финансам или они не сбываются. Планы не срабатывают, команда теряет мотивацию. |

| 6 | Расходами считаете то, что уже оплатили, а доходами — те деньги, которые поступили на счет. |

| 7 | Формируя цену продуктов и услуг, вы опираетесь только на рынок и конкурентов. Не учитываете все затраты на производство: комплектующие, логистика, время сотрудников. |

| 8 | Вся отчетность вашей компании разбросана по разным таблицам, системам и сервисам. Приходится вручную собирать все данные в одном месте, чтобы вывести главные показатели. |

| 9 | Вы не знаете реальную прибыльность компании по месяцам, темпы роста. |

| 10 | Не понимаете, какую часть прибыли можно взять из бизнеса, какие могут быть риски, на что это повлияет. |

Если хотя бы 2 пункта про вас, присмотритесь к инструкции ниже. Это 5 шагов, которые должны вывести вас из группы «Бизнес как-то существует, в группу «Понятно, как работать и расти».

Шаг 1. Уберите лишнее и внедрите современные инструменты для учета

Когда у вас нет бухгалтерии, контроля денег, учета всех переводов, остальные шаги не имеют смысла. Алёна Мысько советует перейти из десятков разных Excel-таблиц к финансовым программам или хотя бы связать все таблицы между собой.

Главное: свести все источники переводов, расчетов в одну систему и синхронизировать.

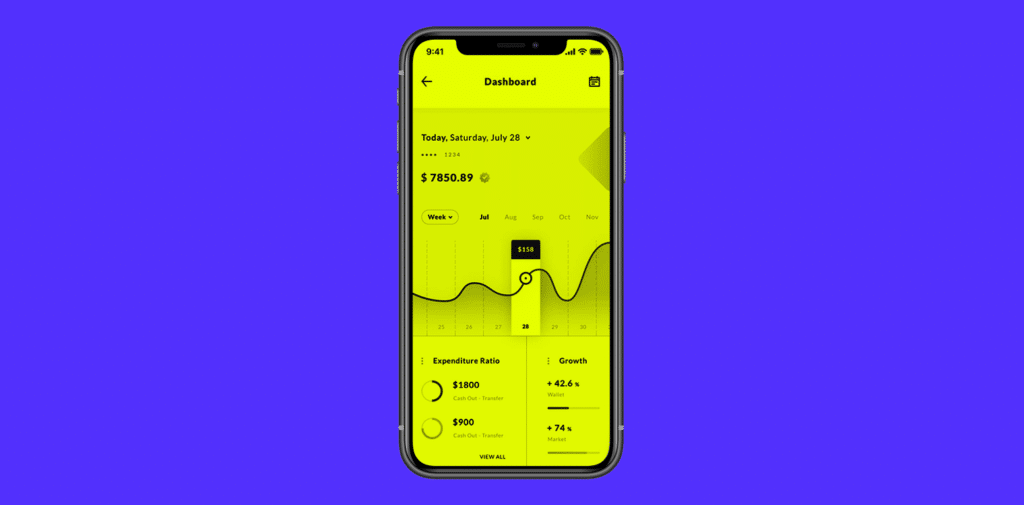

Можно использовать сервисы Xero, Zoho Books, Finmap или подобные. В них есть разные интеграции и дополнения для аналитики, продаж, маркетинга. Например: если у вас маркетинг-агентство или юридическая компания, можно дополнить Xero расширением WorkflowMax. В нем есть трекер времени, затраченного на задачу или проект. Так вы сразу увидите, сколько денег уходит на оплату сотрудников, и сможете определить проблемные места. Улучшить бизнес-процессы, чтобы снизить себестоимость, повысить квалификацию сотрудников, пересчитать стоимость услуг.

Преимущества подобных сервисов:

- Рассчитаны на управленческий учет — в них уже заложены главные отчеты для руководителя и CEO: P&L (Отчет о прибыли и убытках), Cash Flow (Отчет о движении средств), Баланс.

- Автоматизированы — подтягивают данные из вашей CRM, учета склада и производства, сайта. Например: клиент оплатил доставку суши на вашем сайте. Эти данные синхронизировались с сервисом, отобразились в транзакциях, изменили показатели в P&L, Cash Flow, Балансе.

- Интуитивно понятны — первые несколько месяцев вы, ваш бухгалтер и финансист будут привыкать, но потом снизится и количество ошибок, и количество головной боли от сведения отчетов. Сервис сам будет генерировать ключевые показатели из всех данных о ваших финансах.

Шаг 2. Планируйте свой рост и финансы

Без плана ваша компания или развивается хаотично, или планирует провал.

Как составить план

- Проведите стратегическую сессию с командой, чтобы определить долгосрочные и краткосрочные цели. Например: выйти на оборот в $1 млн к 2023 году, привлечь 50 новых клиентов до конца 2020 года.

- Составьте дорожную карту развития: что конкретно и кто в компании будет делать каждый месяц, чтобы прийти к этим целям. Например: запустить мобильное приложение в августе, увеличить в 1.5 раза количество заявок с сайта и таргетированной рекламы в сентябре, принять участие в выставке девелоперов в октябре.

- Спланируйте прогноз продаж по нескольким сценариям: пессимистичный, оптимальный, оптимистичный. Укажите, какие факторы и как именно будут влиять на это: маркетинг, продажи, PR, активность на мероприятиях.

- Пропишите затратную часть бизнеса: какие расходы будут постоянным, что будет расти вместе с ростом дохода. Например: вы занимаетесь консалтингом, разрабатываете бизнес-планы и сопровождаете стартапы. Среди услуг есть разработка сайтов, которую делают партнеры. С ростом дохода за счет этих продаж будут расти и расходы — % который получает подрядчик.

- Закладывайте в бюджет, минимум, 10% на непредвиденные расходы. Со временем вы поймете, как эту сумму корректировать: уменьшать или увеличивать, в зависимости от показателей.

- Планируйте доходы и расходы не только на месяц, квартал, год, но и на неделю. Это помогает предотвратить кассовые разрывы.

Шаг 3. Анализируйте

Порядок в финансах нужен, чтобы правильно анализировать показатели и принимать решения. P&L, Cash Flow и Баланс — ваш ориентир, когда что-то идет не так. Например: в определенные дни количество и сумма продаж проседают. Отслеживая это в финансовой отчетности, можно определить, что проблема в рекламе, трафике или конкретном менеджере, который работает именно в эти дни.

CEO и руководителю нужно следить за главными показателями каждый день, неделю, месяц.

На что именно смотреть в финансовых показателях и как часто

| Каждый день | Каждую неделю | Каждый месяц |

| Количество и сумма продаж | План/факт поступлений и расходов за неделю | Cash Flow — сколько получили, потратили и сколько осталось на счету |

| Фактические оплаты от клиентов | План оплат и поступлений на следующую неделю | Анализ кредиторской и дебиторской задолженности: что должны вы (рассчитаться с поставщиками, оплатить аренду), а что должны вам: оплаты от клиентов, возврат от подрядчика |

| Остаток средств на счетах | Хватает ли денег на все расходы: на зарплату, аренду, кофе и печеньки, закупку у поставщиков | Анализ прибыльности компании и отдельных проектов |

| Загруженность команды: насколько отклоняется от плана, каких сотрудников не хватает, а кто не загружен и на половину, но получает полную зарплату | ||

| План на следующий месяц: нужно ли вносить изменения, учитывая показатели | ||

| Сколько денег нужно оставить в бизнесе, сколько безопасно можно забрать |

Шаг 4. Считайте всё

Чтобы оптимизировать расходы, правильно просчитать затраты на продукт и сформировать правильную цену, нужно считать всё, что возможно.

Как правильно рассчитать затраты на продукт или услугу и вывести себестоимость.

Например, если вы работаете в сфере услуг, вам нужно определить:

- Во сколько компании обходится каждый специалист — зарплата за месяц.

- Дополнительные расходы на содержание каждого сотрудника: рабочий ноутбук, место в коворкинге, печенье, кофе, абонемент на обеды.

- Сколько длится отпуск сотрудников — сколько нерабочих дней нужно покрыть за счет компании.

- Насколько загружены сотрудники в % или проектах: минимальная, максимальная, средняя за последние несколько месяцев.

- Во сколько обходится час рабочего времени каждого сотрудника в зависимости от загруженности.

- На какую прибыльность вы хотите вывести компанию.

- По какой стоимости вы предлагаете час рабочего времени специалиста или команды.

Шаг 5. Вынимайте деньги из бизнеса правильно

Распространенная ошибка — смешивать личные деньги со средствами компании. Руководитель приходит в бухгалтерию и говорит: «Таня, выдай мне из кассы 25 000 грн». Потом оказывается, что этой суммы не хватило для оплаты услуг по маркетингу на аутсорсе. Рекламная кампания остановилась, у отдела продаж не хватает заявок, продажи упали.

Чтобы избежать проблем со смешивание личных денег и средств компании:

- пользуйтесь личным счетом;

- если занимаетесь операционной деятельность, назначьте себе зарплату и фиксируйте её в своей финансовой системе: должность — CEO, зарплата — 40 000 грн;

Если не занимаетесь операционной деятельностью и не назначаете себе зарплату, вы просто распределяете дивиденды.

Как правильно распределить дивиденды:

- Определить реальную прибыль на конец месяца. Для этого нужно свести P&L, Cash Flow и Баланс или использовать сервисы со встроенной аналитикой вроде Finmap, Zoho Books, Xero.

- Не забирать всю прибыль себе — оставлять средства на покрытие операционных расходов: аренду офиса, коммунальные услуги, зарплату сотрудников, закупку сырья.

- Откладывать на резерв хотя бы 10% — в будущем можно изменить эту сумму в зависимости от показателей за последние 6-12 месяцев.

Постарайтесь построить реалистичный план, как это внедрить в своем бизнесе. Начните с самого первого шага — выберите систему для финансового учета, обучите сотрудников работе с ней. Дальше на каждый шаг понадобится 1-2 месяца. Со временем финансы будут меньше пугать. Управленческий учет и главные показатели будут помогать вам управлять бизнесом: расти в прибыли, реже вкладывать свои деньги в бизнес или брать кредиты, безопасно распределять дивиденды.

Команда: Влад Анисимов / Автор, главный редактор; Антон Синица/Иллюстратор.